どうも、HAKUMAです。

ファンダメンタルズ分析によって値動きを予測することや、価格の急変に備えることができるというのは知っている投資家も多いと思います。しかし、ファンダメンタルズ分析で分析まではしていないという投資家も多いはず。

投資方法によっては経済指標の確認だけでも十分かもしれません。

しかし、経済指標を読み取ることで経済状況から景気を判断し、ファンダメンタルズ分析をしていくことで更に精度をあげた損失回避ができるようになります。

しかし、その経済指標が経済状況を分析することに役に立つと言われているのか?

なぜ効果的にだと判断できるのかという根拠(相場決定論)を今回はお話しようと思います。

経済状況を確認するための知っておくべき3つの学説

世界主要国が1973年に変動相場制を採用して以来、これまで多くの学説が展開されてきていますが、代表的なものに「経常収支説」「購入量平価説」「アセット・アプローチ説」という3つの学説があります。

為替レートを、外国為替市場の需給により自由に変動させる制度。

「フロート制」とも呼びます。変動相場制は、経済実勢が為替レートに反映されたり、金融政策の裁量が増えたりするメリットがある一方で、投機マネーで乱高下するなど、為替レートが急激に変動するというデメリットがあります

この3つの学説は、経済指標を3つに分類したファンダメンタルズ分析の考え方で説明したものの大本になっているともいえます。多くある経済指標は、この3つの学説の中から経済状況を確認するための有効だと判断でき、「経常収支説」「購入量平価説」「アセット・アプローチ説」の3つのどれかに、数ある指標は分類出来るともいえます。

経常収支説

経常収支とは、国の国際収支を表す基準のひとつで、経常勘定ともいいます。 貿易収支、サービス収支、所得収支、経常移転収支の4つから構成されます。

対象的な貿易や所得の転移が為替相場を動かすと見る説が、経常収支説になります。

経常収支は国の輸出と輸入の差額である「貿易収支」

外国とのサービス取引にかかわる受払の差額である「サービス収支」

そして投資収益の受払の差額である「所得収支」からなります。

いずれの収支であっても、日本人が受け取った外貨の余剰が増えれば、為替市場で外貨を売って円を変える取引が増えるため、円相場の上昇要因につながります。

逆に日本人が支払うべき外貨が不足すると、円を売って外貨に変える取引が増えるため、円相場の下落要因になります。

先物予約為替取引を行う場合は、実際に売買契約が結ばれていなければならないということが「外国為替管理に関する省令」で定められており、それが撤廃される1980年代ごろまでは、経常収支説は影響力の強いという考え方でした。

しかし、実需原則が撤廃されて国境をまたぐ投資による為替取引が拡大し、全取引の中で経常収支が占める割合が相対的に低くなった今日の為替取引では、経常収支説で為替相場を語る投資家は減少傾向にあります。

購入力平価説

購買力平価説(こうばいりょくへいかせつ、英: purchasing power parity、PPP)とは、外国為替レートの決定要因を説明する概念の一つ。 為替レートは自国通貨と外国通貨の購買力の比率によって決定されるという説である。

2つの国や地域において、同じ製品は同一であるという「一物一価の法則」という考え方があります。

そして、「一物一価の法則」が成り立つのであれば、異なる通貨で表された同じ製品の価格の比率が購買力平価で、為替レートは購買力平価に収斂していくという考え方が購買力平価説になります。

この説は、1921年にスウェーデンの経営学者グスタフ・カッセルによって提唱されて以来、市場参加者の多く(投資家や金融機関など)に支持されています。

例えばですが、世界的に販売されているスマートファンについて考えてみてください。そのスマートファンの価格が米国で969ドル、日本で10万7800円だったとします。

このスマートフォンの日米価格から導かれる購入力平価は、

10万7800円÷969=111.25になります。

購入力平価の考え方として、ある時点のモノの値段を単純に比較し、均衡為替レートを算出する「絶対勾配力平価」と、ある基準時点からインフレ率の格差から算出する「相対購買力平価」があります。

先程例で出したスマートフォンの日米価格から算出したものは「絶対購買力評価」は、経済協力開発機構(OECD)が算出しているものが代表的です。

OECDは、GDPを構成する商品・サービスなど約3000の商品群を対象として、購買力平価を算出しています。詳しい計算方法などは、先程のOECDのウェブサイトをご覧になって頂ければ説明がありますので、興味がある人は確認してみてください。

ただ、何の数字なのかを知っておくのはいいですが、計算方法までは知らなくてもいいと思いますね….。

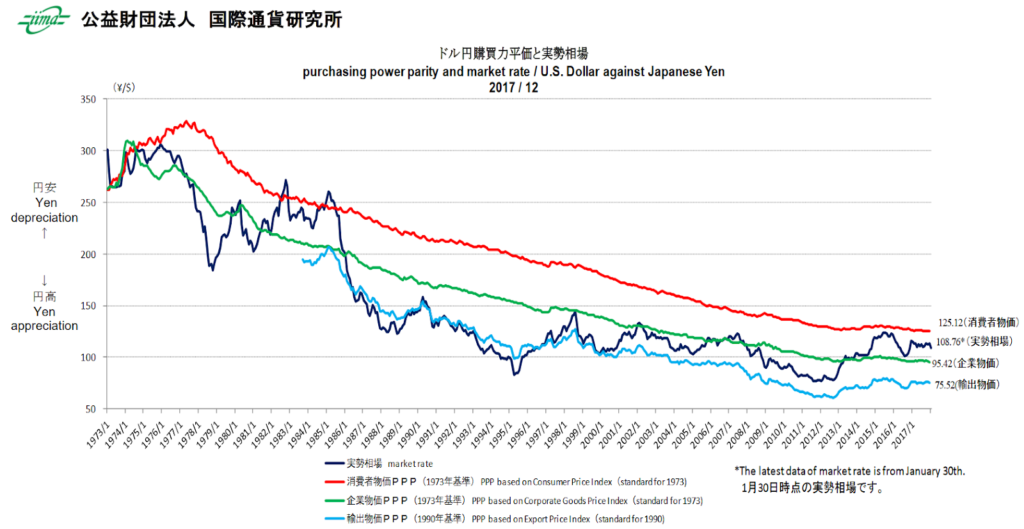

「相対購入力平価」は、日本では国際通貨研究所が算出されているものが良く使用されます。

同研究所は米ドル/円の購買力平価において1973年を基準にしていて、消費者指数・企業物価指数・輸出物価指数からそれぞれの購買力平価を算出して2016年の時点では、127・27・97・33・69・71になります。

ここで感の良い人なら気づいているかもしれませんが、一言で購買力平価と言っても、その算出方法によって様々な値が導きだされています。結局どれが正しいとは言えませんが、大切なことはその水準よりも、中長期の傾向を知る材料として使う事だと覚えておいてください。

【ビックマック指数】

為替相場の適正水準や長期トレンドの傾向を知るのに便利な購買力平価ですが、ユニークなものに「ビックマックス指数というものがあります。

以前書いた記事、ビックマックの価格で分かる為替分析「ビックマック指数」について

でも説明しましたがビックマック指数とは、マクドナルドの販売するビッグマックの価格をベースに購買力平価を算出するものです。

これも「絶対購買力平価」の一種です。

ビッグマックは世界中でほぼ同じ価格で販売されているので、購買力平価算出に向いていると考えられており、イメージが思い浮かばない人や初心者には、最も購買力平価が理解しやすくなる指標だと思います。

アセット・アプローチ説

人々が持つ金融資産の外貨建て比率や保有高が、通貨の需給関係に影響を及ぼし、それによって為替相場は決定されるというものです。 経常収支の黒字・赤字という資金の動きの現象ではなく、資産としてのストックを重視していることが、従来の理論とは異なる点です。

為替相場は金融資産の移動で決まる。

という考え方がアセット・アプローチ説になります。

金融資産の移動には様々な理由がありますが、特に影響を与えるのが通貨間における金利差です。つまり、資産は金利が少しでも高いほうに移動するということですね。

そして、このことは為替市場において、金利の高い通貨が低い通貨に対して買われるということを意味しています。

金利を決定する上で大きな影響力を持つのは通貨当局の金融政策です。

金融政策とは、主として中央銀行が金融市場において通貨供給量を調整したり、金利水準を一定の水準に誘導または上げ下げしたりすることです。聞いたことがある人も多いと思いますが、このことを政策金利ともいいます。

金融政策の目的は中央銀行によって若干異なりますが、おおむね物価の安定や雇用水準の維持、経済成長などとなっています。

中央銀行は、景気が悪化し、物の売買や生産活動が低迷するときは、経済活動を刺激するために通貨供給量を増やしたり政策金利を下げたりします。

これを金融緩和と言います。

逆に景気が過熱して物価が高騰するときは、通貨供給量を減らしたり、政策金利を上げたりします。これを金融引き締めと言います。

景気の動向が中央銀行の金融政策、つまり金利を左右するわけで、為替市場参加者は各国が発表する経済指標に一喜一憂することになります。為替市場に与える影響が大きい米国の経済指標については、「国内総生産(GDP)」「雇用統計」「ISM景況指数」「小売売上高」「消費者物価指数」「貿易収支」などになります。

まとめ

いかがだったでしょうか?

大まかな分類は「経済指標の大まかな分類」で説明しましたが、今回はその経済指標の内容がなぜ、経済状況に影響を及ぼす可能性あると言われているのかという根拠でした。

「聞いたことはあるけど」という人だったり、「テレビで耳にしたことがある」という言う人は、今回知れたことで、経済状況に少しは詳しくなれたのではないでしょうか。

もちろん、まだ疑問が残っている人もいるかもしれませんが、それでもニュース番組で聞くと「あっ!HAKUMAが言ってたやつだ」と思える程度には興味を持って頂けたのではないかと思います。

また、今回紹介したファンダメンタルズ分析の基本的な内容のほかに、メルマガでは投資家としての素質と教養を身につけることができるメルマガコミュニティも無料で発行しています。

経済指標を知ることで「無理せず長期的に運用すれば私でも運用できるのではないか?」

と考えている人は、

まずは投資に必要な考え方や心構えなどを身に付けて、

投資脳を作れるようにしましょう。

→→漫画を読むだけで理解できる年収3000万投資家の成功の秘訣

それでは、今後も経済事情や景気状況を読み取るため、そして資産運用などに役立つファンダメンタルズ分析を説明していきますので楽しみにお待ち下さい。

この記事へのコメントはありません。